Nachfolgend möchten wir einen kurzen, nicht-technischen Überblick über die gängigsten Verfahren für die Unternehmensbewertung geben. Im Detail sind die Verfahren recht kompliziert, die Grundzüge lassen sich aber auch ohne mathematische Spitzfindigkeiten leicht verstehen.

Falls Sie auf der Suche nach einer ersten Werteinschätzung sind, können Sie mithilfe eines geeigneten Unternehmenswertrechners eine erste Approximation des „wahren“ Unternehmenswertes schnell errechnen lassen:

Substanzwertverfahren in der Unternehmensbewertung

Die Basis für das Substanzwertverfahren bildet der zu einem bestimmten Stichtag ermittelte Veräußerungswert der Vermögensgegenstände des Unternehmens. Dazu gehören neben Waren, Vorprodukten und Maschinen auch Patente und Markenrechte sowie nicht betriebsnotwendiges Kapital, wie z.B. Grundstücke und Gebäude, die rechtlich zum Unternehmen gehören, aber für das Funktionieren des Betriebes keine Rolle spielen, weil sie etwa privat genutzt werden.

Ertragswertverfahren in der Unternehmensbewertung

Die Basis für das weit verbreitete Ertragswertverfahren bildet die Gewinn- und Verlustrechnung (GuV) des Unternehmens. Die daraus ablesbaren Jahresüberschüsse werden für zukünftige Perioden anhand der Stärken und Schwächen des Unternehmens prognostiziert und auf Basis der Eigenkapitalkosten des Unternehmens diskontiert, sodass sich aus den kumulierten Überschüssen ein Barwert ergibt.

Die Eigenkapitalkosten werden dabei über den risikofreien Zinssatz hergeleitet. Hinzu kommt eine Risikoprämie für das Eigenkapital, die in der Regel über börsennotierte Unternehmen abgeleitet wird, sowie ein Maß für das unternehmensindividuelle Risiko im Vergleich zum Wettbewerb bzw. Gesamtmarkt.

Vereinfachtes Ertragswertverfahren nach §199 Bewertungsgesetz (BewG)

Das Bewertungsgesetz regelt in Deutschland die steuerliche Bewertung von Vermögensgegenständen (beispielsweise für Zwecke der Erbschafts- oder Schenkungssteuer). Anteile an Kapitalgesellschaften, die nicht börsennotiert sind, werden dabei mit dem sog. gemeinen Wert angesetzt. Dieser orientiert sich steuerlich am vereinfachten Ertragswertverfahren, bei dem die nachhaltig erzielbaren Jahreserträge der Gesellschaft mit dem Kapitalisierungsfaktor multipliziert werden.

Vor 2016 errechnete sich der Kapitalisierungsfaktor über einen Zuschlag von 4,5 % auf den Basiszins (Marktzins auf Bundesanleihen). Das Niedrigzinsumfeld brachte die Opportunitätskosten rechnerisch so weit nach unten, dass der Multiplikator auf etwa 18 anstieg, was zu entsprechend hohen steuerlich anzusetzenden Unternehmenswerten führte. Um die Abgabenlast etwas zu mildern, wurde im Zuge der Erbschaftssteueranpassung im Jahr 2016 eine pauschale Regelung getroffen.

Der Kapitalisierungsfaktor liegt seitdem bei 13,75 und geht somit pauschal von Opportunitätskosten (entgangenen Erträgen) von 7,27 % aus (100/13,75). Anders ausgedrückt: Der Gesetzgeber geht davon aus, dass der Investor / Unternehmer sein Kapital in vergleichbaren Unternehmensbeteiligungen mit einer (Brutto-)Rendite von 7 % anlegen könnte.

Ist der gemeine Wert von Anteilen […] unter Berücksichtigung der Ertragsaussichten der Kapitalgesellschaft zu ermitteln, kann das vereinfachte Ertragswertverfahren (§ 200) angewendet werden […]. Der in diesem Verfahren anzuwendende Kapitalisierungsfaktor beträgt 13,75.

Bewertungsgesetz (BewG) – § 199 und 203 Anwendung des vereinfachten Ertragswertverfahrens und Kapitalisierungsfaktor

Der zweite Teil der Formel ist der Durchschnittsertrag. Dieser wird aus den Betriebsergebnissen (§ 202) der letzten drei Wirtschaftsjahre vor dem Bewertungsstichtag abgeleitet. Das Produkt aus Durchschnittsertrag und Kapitalisierungsfaktor ergibt den Ertragswert des betriebsnotwendigen Vermögens. Das nicht betriebsnotwendige Vermögen sowie nicht betriebsnotwendige Beteiligungen müssen hinzuaddiert werden, um zu dem gemeinen Wert nach dem vereinfachten Ertragswertverfahren zu gelangen.

Discounted Cash Flow in der Unternehmensbewertung

Die Basis, für das vor allem international dominierende Discounted Cash Flow (DCF) Verfahren bilden die finanziellen Überschüsse bzw. Zahlungsströme für die Inhaber / Anteilseigner. Der Begriff selbst deutet bereits an, dass auch hier eine Diskontierung, d.h. eine „Verbarwertung“ zur Anwendung kommt. Zahlungen, die in ferner Zukunft liegen, tragen weniger zum Unternehmenswert bei als solche, die unmittelbar bevorstehen. Der Diskontierungsfaktor, der die heutigen und zukünftigen Zahlungsströme vergleichbar macht, richtet sich nach dem Zeitpunkt des Zahlungsstroms.

Wird der gesamte Cashflow diskontiert, so kommen gewichtete Kapitalkosten zum Ansatz (Englisch: Weighted Average Cost of Capital oder WACC). Wird hingegen nur der Zahlungsstrom, der den Eigenkapitalgebern zur Verfügung steht, diskontiert, so werden im Equity-Ansatz die Eigenkapitalkosten zur Diskontierung herangezogen.

Betrachtet werden in jedem Fall (WACC oder Flow to Equity-Ansatz) immer nur Zahlungsströme: so mindern Abschreibungen beispielsweise zwar den Jahresüberschuss in der Gewinn- und Verlustrechnung (GuV), sind aber nicht zahlungswirksam. Sie werden daher in diesem Verfahren nicht berücksichtigt oder nur insofern, als ihnen Ersatzinvestitionen und Instandhaltungen (Capex oder Capital Expenditure) für die Fortführung des Unternehmens in der Prognose gegenüberstehen.

Multiplikator-Verfahren in der Unternehmensbewertung

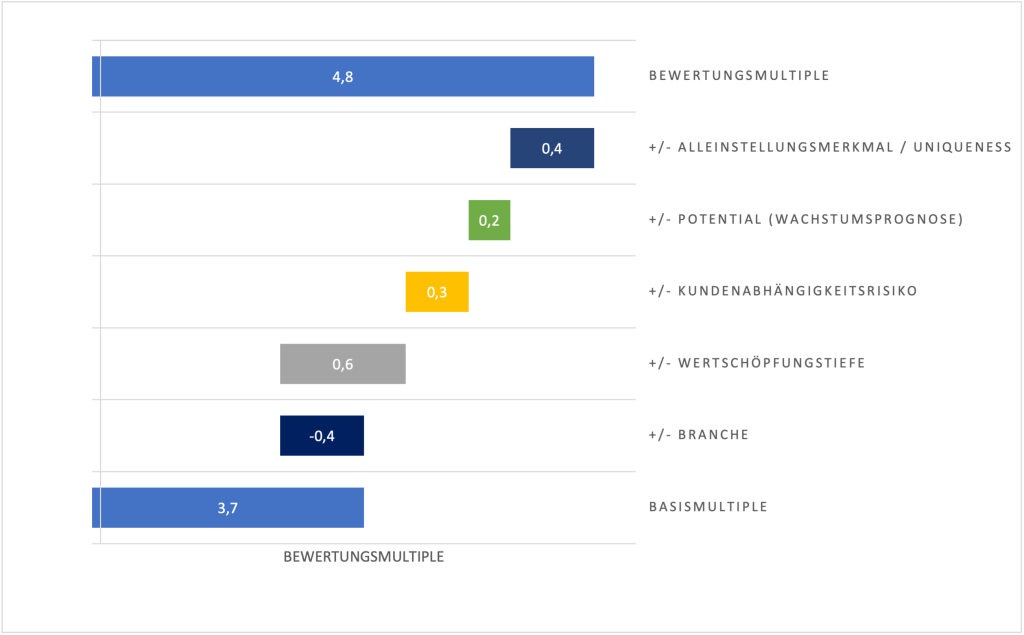

Die Basis für dieses Verfahren bilden Unternehmenskennzahlen, die dazu herangezogen werden, die zu bewertende Firma zu anderen Unternehmen mit bekanntem Unternehmenswert, Finanzkennzahlen und Multiple (etwa börsennotierte Unternehmen oder Transaktionen mit bekanntem Kaufpreis aus einer proprietären Datenbank) vergleichbar zu machen. Die Unternehmenskennzahlen, die dabei Verwendung finden, sind in aller Regel: Umsatz, EBIT, EBITDA oder (eher unüblich) der Jahresüberschuss.

Der Multiplikator selbst ergibt sich, indem der bekannte Wert des Vergleichsunternehmens ins Verhältnis zu der jeweiligen Kennzahl gesetzt wird. So werden Steuerberatungskanzleien beispielsweise häufig in erster Näherung mit einem Umsatz-Multiple von 1 bewertet. Anschließend finden Abschläge und Zuschläge basierend auf den Spezifika der Kanzlei Anwendung.

Aus Transaktionsdatenbanken oder öffentlich verfügbaren Quellen werden Bewertungsmultiplikatoren errechnet. Zu- und Abschläge für bestimmte Branchen, aber auch für Risikofaktoren, können dann abgeleitet werden.

Wird die Branche, in der das Unternehmen aktiv ist, derzeit am Markt als attraktiv wahrgenommen oder eher verschmäht? Neben bestimmten Modewellen gibt es fundamentale Faktoren und langfristige Wachstumserwartungen, die die Branchenattraktivität beeinflussen. So profitiert beispielsweise die Gesundheitsbranche von relativ stabilen, Umlage- bzw. versicherungsfinanzierten Cash Flows.

Ceteris paribus gehen wir davon aus, dass eine hohe Wertschöpfungstiefe die Möglichkeit zur Produktimitation seitens des Wettbewerbs verringert und damit zu nachhaltigeren Erträgen führt. So wird beispielsweise ein E-Commerce Händler mit ausgelagertem Fulfillment, der lediglich Produkt-Sourcing betreibt, nur so lange einen Übergewinn erzielen, wie er es schafft, bei Nachfragetrends der Konkurrenz einen Schritt voraus zu sein oder bessere Sourcing Partner an sein Unternehmen zu binden.

Bietet derselbe Händler Produkte aus eigener Fertigung, die ein gewisses Know-how erfordern, so verfügt er über ein nachhaltiges Alleinstellungsmerkmal, welches das Erwirtschaften stabiler Margen ermöglicht.

Venture Capital Methode bei der Unternehmensbewertung

Die Basis für das Venture Capital Verfahren bildet der erwartete Exit-Erlös bei einem Verkauf oder IPO (Börsengang). Von diesem Wert wird mit der erwarteten Rendite auf den Bewertungszeitpunkt zurückgerechnet. Strebt der VC-Investor eine Rendite von 20 % an, so wird mit diesem Wert diskontiert. Gleichzeitig ergibt sich der Exit-Wert aber auch aus dem prognostizierten Umsatz und Gewinn, da diese den Preis bestimmen, der sich beim Börsengang oder Weiterverkauf an einen neuen Finanzinvestor mutmaßlich erzielen werden lässt.

Zwar könnte man im Prinzip auch Bewertungsmethoden wie die Discounted-Cashflow-Methode (DCF) oder Bewertungs-Multiples (vergleichbarer Unternehmen) für den Venture-Capital Bereich anwenden. Diesen beiden Methoden sind im Bereich von Start-ups jedoch enge Grenzen gesetzt, insbesondere dann, wenn die Cashflows negativ und vergleichbare Unternehmen deutlich größer sind oder aber aus anderen Gründen aus dem Vergleich ausscheiden. Der von Bill Sahlman entwickelte Venture-Capital-Bewertungsansatz versucht diesen Defiziten der anderen Verfahren Rechnung zu tragen.

Bei der praktischen Anwendung geht man in mehreren Schritten vor:

- Kalkül der erforderlichen Investitionen und Cashflows des Start-ups

- Zeitliche Bestimmung des Ausstiegs (Ablösung durch neue Finanzierungsrunde, IPO, Verkauf der Firma an strategischen Investor)

- Prognose des Verkaufspreises auf Basis des Multiplikators beim Ausstieg (auf der Grundlage vergangener Transaktionen im Start-up Bereich)

- Verbarwertung (Bestimmung des Gegenwartswertes) des Exit-Erlöses auf Basis der Zielrendite – diese kann leicht einen höheren zweistelligen Prozentbetrag ausmachen, da die Rendite nicht erfolgreiche Start-ups (interner Zins: -100 %) „mitfinanzieren“ muss

- Abzug des Fremdkapitals und Abzug von Mezzanine-Finanzierungen – als Residuum verbleibt der Wert des Eigenkapitalanteils

Bei der Berechnung des Exit-Erlöses ist zu beachten, dass zwischen dem Bewertungszeitpunkt und dem Exit weitere Finanzierungsrunden liegen können. Die Pre-Money (also vor Injektion des frischen Kapitals aus der neuen Finanzierungsrunde) und Post-Money-Bewertung (also nachdem weiteres Kapital in die Firma in der Regel zu Expansionszwecken gesteckt wurde) weichen dann entsprechend ab und auch die Anteile, die Investoren halten, können schwanken, wenn sie sich nicht in jeder Finanzierungsrunde proportional zum anfänglichen Anteil beteiligen.

Die Finanzierungsrunden werden in der Regel alphabetisch betitelt. Round A ist also die Anfangsfinanzierungsrunde (Seed financing), Round B die zweite Runde, usw., wobei vor jeder Runde eine Neubewertung des Unternehmens stattfindet, damit allen Investoren der faire Anteil zugeteilt werden kann.

Unternehmensbewertung mittels Realoptionen

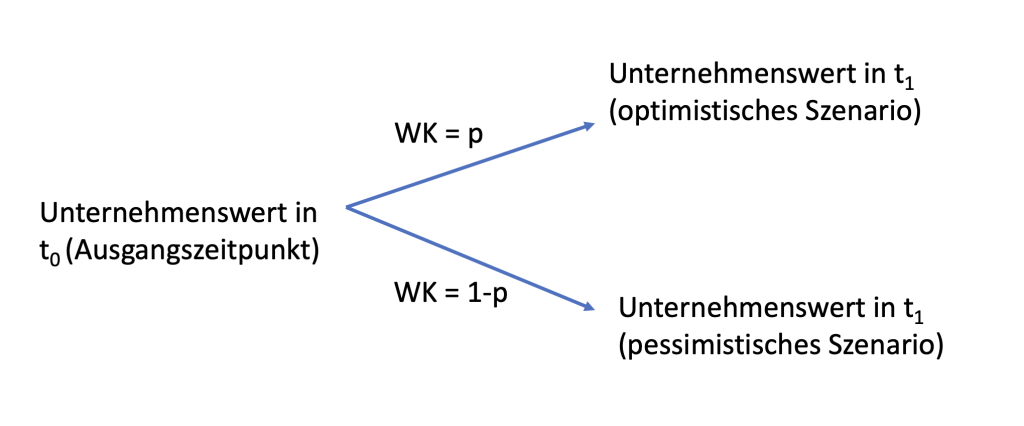

Die Realoptionstheorie ist eine Reaktion auf die Schwachstellen der gebräuchlichen Bewertungsmethoden, bei denen Zahlungsströme basierend auf Erwartungswerten diskontiert werden. Die Entscheidungssituation wird in der Regel in diesen Fällen als „Jetzt-oder-Nie“ Situation modelliert, wohingegen in der unternehmerischen Wirklichkeit in der Regel die zeitliche Dimension eine entscheidende Rolle spielt.

Es kann sich als günstig erweisen, die Investition, die heute bereits einen positiven Kapitalwert hat, noch für einige Zeit zu verschieben, weil sie dann noch günstiger zu bewerten ist. Die Intuition ist jedem aus dem Alltag geläufig: „Soll ich jetzt einen neuen Laptop kaufen oder behalte ich den alten noch ein Jahr?“- Die Entscheidung selbst ist gefallen, aber der optimale Zeitpunkt muss bestimmt werden, weil der technische Fortschritt und zukünftigen Bedürfnisse unsicher sind.

Optimale Investitionszeiträume bilden Handlungsspielräume des Unternehmers ab (vertagen oder sofort investieren?), die bei der Ertragswertmethode unberücksichtigt bleiben (hier geht man von einer deterministischen, statischen Welt aus).

Das klassische betriebliche Beispiel, das äußerst einleuchtend ist und einen Praxisbezug für dieses etwas akademisch anmutende Modell herstellt, ist das Betreiben einer Rohstoffmine. In Abhängigkeit von den Rohstoffpreisen kann die Fördermenge erhöht oder gesenkt werden.

Sinken die weltweiten Rohstoffpreise unter die Förderkosten, so unterbleibt die Förderung. Intuitiv einleuchtend ist, dass der Wert einer Mine / Förderstätte aber nicht auf null sinkt, wenn der mittelfristig prognostizierte Rohstoffpreis unter die Förderkosten fällt.

Auf Grund der Prognoseunsicherheit und der Volatilität der Rohstoffpreise mag es durchaus sein, dass der Preis des geförderten Rohstoffs – trotz gegenteiliger Prognosen – in Zukunft wieder deutlich oberhalb der Förderkosten liegen wird. Die Flexibilität zu fördern oder es für geraume Zeit zu unterlassen, hat einen ökonomischen Wert, der sich gut mithilfe der Optionsmodelle (z.B. Binomial-Modell, Monte Carlo-Simulation oder Black Scholes) abbilden lässt. Diese sind daher im Finanzsektor, insbesondere im Risiko-Management von Finanzinstituten, weit verbreitet.

Entscheidungsbäume als Zwischenlösung

Entscheidungsbaumverfahren können die starre Planung von Kapitalwertmodellen ähnlich wie Realoptionsmodelle aufbrechen. Diese Verfahren wurden in der Bewertung von Projekten schon weit vor dem Aufkommen leistungsfähiger Computer verwendet.

Die Idee hinter dem Binomial-Modell (Zwei Umweltzustände, die sich von Periode zu Periode mit Faktor zwei immer weiter verzweigen) ist einem Entscheidungsbaum nicht unähnlich.

In Anbetracht der vielen denkbaren Zustandsentwicklungen und Handlungsalternativen wird die Handhabbarkeit von Entscheidungsbäumen allerdings vielfach in der Literatur bemängelt. Zudem liegt ein Nachteil der Entscheidungsbaumverfahren darin, dass ad hoc Diskontierungsraten angenommen werden müssen.

Die Optionspreistheorie ermöglicht dagegen den Rückgriff auf die Annahme der Arbitragefreiheit. Das Modell lässt sich daher direkt an Kapitalmarktdaten kalibrieren, wenigstens immer dann, wenn das Underlying (der zugehörige Basiswert, also Fall der Mine, beispielsweise Kupfer) ausreichend liquide mit Marktpreisen gehandelt wird.

Ob diese häufig vorgebrachte Gegenüberstellung vermeintlicher Nachteile wirklich stichhaltig ist, lässt sich bezweifeln. Immerhin lassen sich auch für den Entscheidungsbaum Annahmen über unterschiedliche Zinssätze unter unterschiedlichen Umweltzuständen angeben. Der Modellierer kann diese Annahmen prinzipiell auch aus aktuellen Daten nachvollziehbar ableiten und auf diese Weise zumindest plausibel begründen.

Fallbeispiel zur Unternehmensbewertung

Als Beispiel soll ein fiktiver Buch-Verlag dienen. Basierend auf historischen Finanzkennzahlen würde das Unternehmen mit einem EBITDA-Multiple von 4 bewertet werden.

Es erwirtschaftet ein EBITDA von EUR 100.000, d.h. die Bewertung des Gesamtunternehmens inkl. Schulden liegt somit bei EUR 400.000. Abzüglich Schulden von EUR 80.000 ergibt sich ein Wert des Eigenkapitals von EUR 320.000.

Die Aktiva aus der Bilanz werden mit EUR 395.000 als Zeitwert angesetzt, sodass das Unternehmen nach der Substanzwert-Methode mit EUR 315.000 bewertet würde.

Nun ist aber seit Kurzem bekannt, dass ein bestimmtes Buch aus dem Verlagsprogramm sich gerade zum Bestseller entwickelt. Weitere Bände werden folgen. Der Buchautor ist an das Verlagshaus vertraglich für weitere vier Bände gebunden. Damit verändert sich die Lage in Bezug auf die Bewertung.

Beide oben beschriebenen Verfahren liefern keine akkuraten Ergebnisse mehr. Ein Experte erstellt eine genaue Prognose der zukünftigen Umsätze unter Berücksichtigung der wahrscheinlichen Verkaufsentwicklung der Bestseller-Bände. Diese wird mit dem DCF-Verfahren unter Anwendung des angemessenen Zinssatzes verbarwertet. Anschließend werden – wie gehabt – die Schulden des Unternehmens abgezogen und ein neuer, deutlich höherer Wert des Eigenkapitals errechnet.

Zur Differenz zwischen Unternehmenswert und Preis

Klar ist, dass ähnlich beim Kauf und Investieren in Aktien der Preis, den zwei Parteien miteinander vereinbaren, nicht an jedem Ort und zu jedem Zeitpunkt den Wert des Unternehmens widerspiegelt.

Das kann verschiedene Ursachen haben:

1. Der Markt ist aus irgendeinem Grund besonders „gehyped“ oder illiquide.

2. Standort und Branche werden von vielen Markteilnehmern als nicht attraktiv wahrgenommen.

3. Die Suchkosten sind übermäßig hoch.

4. Die Informations-Asymmetrie zwischen Verkäufer (weiß fast alles über sein Unternehmen) und Käufer (weiß wenig und muss zum gewissen Grad vertrauen) ist bedeutend und kann nur mit viel Aufwand durch entsprechende Dokumentation verringert werden.

All diese Faktoren können dazu führen, dass der „echte“ Wert, der aus den Finanzkennzahlen ablesbar ist, sich als Verkaufspreis nur schwer realisieren lässt. Der wahre oder angemessene Wert aus der Unternehmensbewertung ist als Verkaufspreis nur dann erzielbar, wenn einer der „rar gesähten“ Kaufinteressenten gefunden wird, der zufällig gerade in der Nische und in dieser Region tätig sein möchte.

Welches ist das beste Verfahren zur Unternehmensbewertung?

Das eine „korrekte Verfahren“ zur Unternehmensbewertung existiert nicht. Vielmehr gibt der Anlass für die Unternehmensbewertung und das Geschäftsumfeld (Lebenszyklus) Aufschluss darüber, welches Verfahren zur Modellierung des Unternehmenswertes am geeignetsten erscheint.

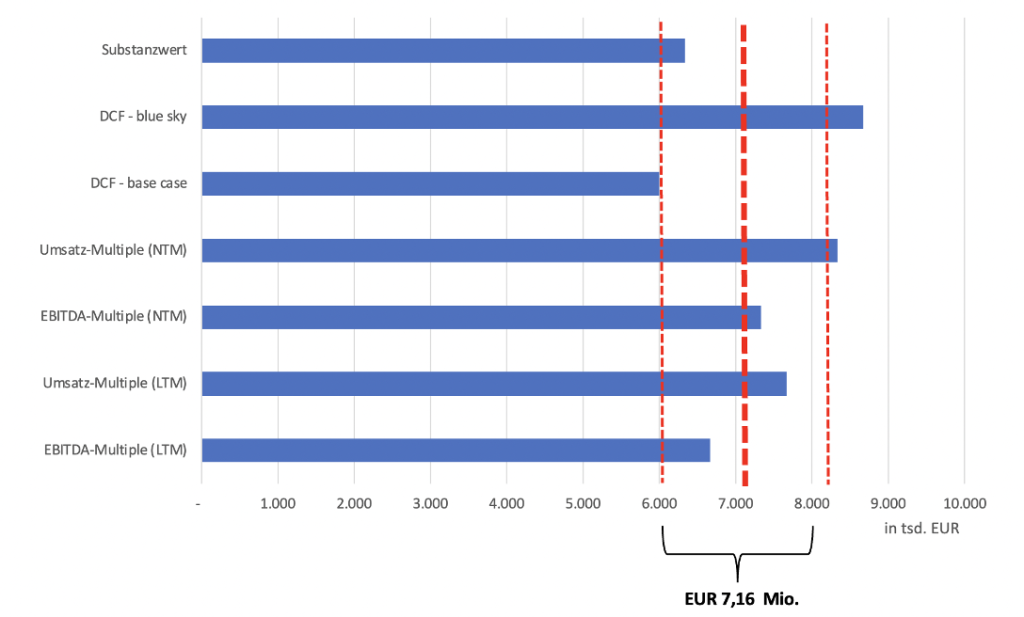

Zusammenfassung

Unterschiedliche Verfahren der Unternehmensbewertung liefern in der Regel divergierende Resultate in Abhängigkeit davon, welche Zeitabschnitte herangezogen wurden (NTM – Next twelve months oder LTM – Last twelve months) und wie optimistisch bzw. konservativ die verwendeten Geschäftsprognosen sind. Im Mittel kristallisiert sich jedoch eine Wertindikation heraus, die zwischen der optimistischen und der pessimistischen Bewertung liegt. Die Bewertungsspanne selbst gibt einen Aufschluss über die Größe der Unsicherheit im Zusammenhang mit zukünftigen Entwicklungen, die den Wert des Unternehmens beeinflussen.